爱回收欲赴美上市 to C业务较弱或成短板影响估值

国内to B类二手3C电商,在经历了迅猛发展后,开始进军资本市场。5月29日,二手消费电子产品交易和服务平台万物新生集团(爱回收)正式向美国证券交易委员会递交IPO招股书,拟于纽交所上市,股票代码RERE。从其招股书披露的信息可以看出,虽然自称是二手消费品第一平台,但其实爱回收的业绩仍然主要由to B业务来支撑。

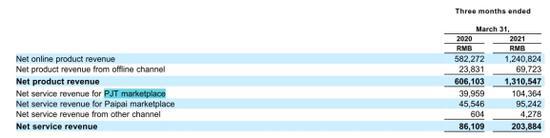

爱回收是做C2B模式起家的。招股书显示,爱回收回收过来的机器绝大部分通过B2B平台拍机堂to B销售。2020年to B收入的占比是88%,2021年Q1的占比为81%。

根据该公司对外发布的信息显示,2020年爱回收的196亿GMV中,国内加海外to B业务的GMV达到113亿;此外爱回收2020年的营收中,自营商品收入和平台收入里to B销售带来的收入占比分别为88%和50%,to B销售带来的收入占比为83%。

从现有资料看,爱回收没有披露to C和to B的各业务GMV,但是披露的收入中可以看到,B2B的收入超过了50%。

从以上数据可以看出,爱回收其实本质上是家to B公司,业绩都是靠to B来支撑的。

从其他各类二手平台的情况看,to C优势突出的,相对影响力更大。作为有望成为二手3C电商第一股的爱回收,其to C业务究竟如何?

从招股书中发现,爱回收没有披露任何to C相关的核心用户信息,比如MAU、支付用户数等。但在风险部分提到,过于依赖京东,自身用户资源方面存在一定风险。

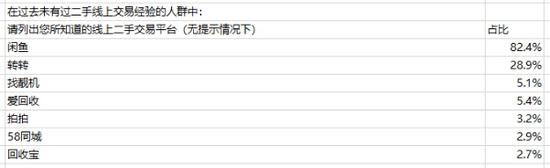

在招股书中不披露C端用户数据,爱回收或许有难言之隐。比达咨询发布的2021年3月二手电商App的Top10监测数据显示,在用户规模方面,闲鱼和转转优势明显,月活用户达到千万以上。而在二手3C电商排名中,爱回收、拍拍MAU以51万、32万仅排名第4、第5。

2019年6月,爱回收与京东拍拍合并,结合B端优势,开始在控货端、处理端以及销售端这三个端口“补课”。爱回收方面也在合并后表示,将以B2C作为火车头,努力跟进优质二手零售业务,加速各条业务线的融合,努力构建一体化平台。

爱回收创始人兼CEO陈雪峰也直言,未来仍聚焦三个方面:B2C业务的发展、一体化平台的构建以及海外战略的持续投入。

不过,单从判断C端业务的MAU数据来看,爱回收强化C端属性的进展并不明显。

目前爱回收C端业务仍处于与拍拍加速融合阶段,在C端存在感较低。

沙利文用研结果显示,爱回收的无提示提及率仅5.4%;仅13%的人通过爱回收交易过,均远低于闲鱼和转转。

总体来看,资本市场对to B类企业的估值和to C企业会有比较明显的差距。二手车类公司就是个明显的例子。

比如在美国市场,to C的carvana市值为470多亿美金,CarMax接近190亿美金;而to B的KAR和ACV也已在美股上市,市值分别为23亿美金和40亿美金左右。资本市场给to C 和 to B平台的估值存在较大差异。

去年,爱回收创始人兼CEO陈雪峰在接受媒体采访时表示,公司不会“流血上市”,40亿美元到50亿美元的估值将是公司进行IPO的基本线。

爱回收未来在资本市场有什么样的表现,尚待观察。【责任编辑/周末】

来源:新浪财经

IT时代网(关注微信公众号ITtime2000,定时推送,互动有福利惊喜)所有原创文章版权所有,未经授权,转载必究。

创客100创投基金成立于2015年,直通硅谷,专注于TMT领域早期项目投资。LP均来自政府、互联网IT、传媒知名企业和个人。创客100创投基金对IT、通信、互联网、IP等有着自己独特眼光和丰富的资源。决策快、投资快是创客100基金最显著的特点。

热门文章

精彩评论

小何华为现在牛的不只是设备商了,,华为的手机现在也是全球销量不错,国内也算是老大了,之前用小米,,现在都改华为了。。产品确实不错。

小何华为现在牛的不只是设备商了,,华为的手机现在也是全球销量不错,国内也算是老大了,之前用小米,,现在都改华为了。。产品确实不错。 小何三星手机在中国还有市场吗?看看现在满大街的vivo和oppo ,,华为,,小米线下店,,就是知道三星的市场基本没有了。。

小何三星手机在中国还有市场吗?看看现在满大街的vivo和oppo ,,华为,,小米线下店,,就是知道三星的市场基本没有了。。 小何滴滴打车现在也没有之前那么火了,,补贴也少了。。

小何滴滴打车现在也没有之前那么火了,,补贴也少了。。 小何今日头条要把腾讯的地方各频道给霸占了。。

小何今日头条要把腾讯的地方各频道给霸占了。。