三年9个月累亏98亿!“生鲜电商第一股”每日优鲜困于前置仓模式?

近期,“生鲜电商第一股”每日优鲜(MF.O)消息面不断。

6月6日,该公司公告称,因美国存托股票收盘价连续30天每股低于1美元,公司已收到纳斯达克退市警示。而自4月20日至6月21日,每日优鲜美国存托股票已连续43天每股收盘价低于1美元。且截至6月21日,公司登陆纳斯达克交易已接近一年。

在收到退市警示之前,该公司还因未能及时提交2021年度财报,被纳斯达克出具通知函。同时今年5月底,每日优鲜APP还被工信部通报限期整改等信息。

不是没有好消息,今年6·18期间,每日优鲜平台上应季瓜果、冰淇淋和酒饮等消暑类商品销量增长迅猛,且其与京东超市的合作订单量比平日增长超2倍。

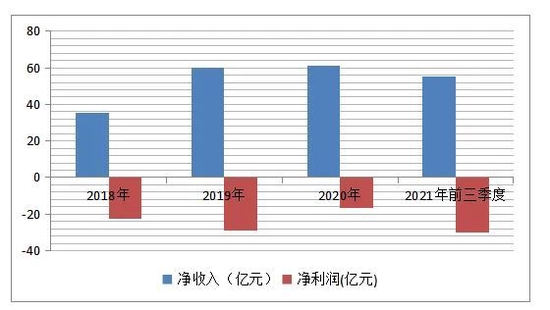

梳理公司业绩《投资时报》研究员注意到,2018年至2020年及2021年前三季度,该公司净亏损分别为22.32亿元(人民币,下同)、29.09亿元、16.49亿元、30.17亿元,三年9个月时间内,该公司已合计净亏98.08亿元。而每日优鲜长期陷于亏损泥潭,与未能跑通前置仓模式有关。

由于长期亏损,每日优鲜资金面也不乐观,经营活动产生的现金始终处于流出状态,经营基本需要依赖融资完成。截至2019年末、2020年末,该公司资产负债率均超100%,处于“资不抵债”状况;截至2021年9月末,该公司资产负债率虽有所改善,但仍处于高位。而迟迟未提交的年报,或更加重了投资者对公司业绩的猜测。

消息面连连

事实上,自今年4月7日以来,每日优鲜股价便呈下行趋势。4月18日、19日,公司股价收盘于0.98美元/股(不复权,下同)、1.0美元/股,短暂横盘后,便自20日起一路下行,每股股价再未回到1美元以上。

也就是说,截至6月1日(包括当天,下同),公司收盘价低于1美元/股,已30个交易日;而至6月21日,已43个交易日,当天每日优鲜美国存托股票收盘于0.28美元/股,总市值不足0.6亿美元,与上市当天收盘价9.66美元/股相比,股价已暴挫97.1%。

按照纳斯达克上市规则的相关规定,上市公司收盘价若连续30天每股低于1美元,便会收到退市警示。而据公司公告,纳斯达克下发收盘价低于相关规则要求的通知函日期,正是6月2日。

且据纳斯达克上市规则,该公司尚有180天或至2022年11月29日的合规期。在180天合规期内,若公司ADS(美国存托股票)收盘价至少连续10个交易日为每股1美元或更高,才能重新获得上市合规确认;但若在今年11月29日前,仍未恢复合规,公司有可能获得额外的180天合规期。

值得注意的是,就在此前的5月24日,每日优鲜还公告称,因未能及时提交2021年度财报,公司被纳斯达克出具通知函。在此公告中,每日优鲜解释,未能及时提交原因是,由于董事会独立审计委员会进行内部审查,无法完成年报的审计及相关表格准备。

如若再加上5月底,“每日优鲜”APP被工信部通报整改、北京每日优鲜电子商务有限公司(下称北京每日优鲜)被北京市朝阳区人民法院强制执行532.85万元,不到半月时间,“生鲜第一股”已消息面四起。

《投资时报》研究员注意到,每日优鲜APP 被通报整改,所涉问题是超范围收集个人信息。据天眼查信息显示,截至6月16日,北京每日优鲜涉及法律诉讼达两百多起,其中2020年最多为100多起,2021年、2022年则有60起、12起。

前置仓模式盈利难

公开资料显示,每日优鲜是中国社区零售行业的创新者和领导者,2015年公司首创前置仓模式(即DMW模式),经营线上线下(30.940,-0.75,-2.37%)一体化的即时社区零售业务,能够实现用户的快速配货。目前,公司业务模式为基于前置仓的即时零售业务、智慧生鲜市场业务和零售云服务业务。

虽然前置仓业态能满足用户的即时需求,但低毛利率、高履约费用、以及需求规模有限、难以向全国渗透、重资产运营低规模效应等“痛点”存在,前置仓模式难以盈利。

梳理公司招股书及季报可见,2018年至2020年及2021年前三季度,每日优鲜录得净收入35.47亿元、60.01亿元、61.30亿元、55.47亿元,录得净亏损分别为22.32亿元、29.09亿元、16.49亿元、30.17亿元。从数据来看,该公司营收规模逐渐增长,但2021年前三季度亏损金额大幅拉大,若粗略计算,不到四年时间公司已合计净亏98.08亿元。

盈利指标方面,上述三年及一期,公司毛利率仅为8.6%、8.7%、19.4%和10.7%,多处于10%左右或以下的较低水平。履约费用则由2018年的12.39亿元,增至2019年、2020年的18.33亿元、15.77亿元,2021年前三季度为16.19亿元;履约费用率分别为34.9%、30.5%、25.7%和29.2%,未能稳定在25%以下。

有券商对比行业内相关城市成熟仓的经验,对履约层面盈利进行敏感性测算,认为客单价、单仓订单量和毛利率是实现履约层面盈利的主要影响因素。在毛利率25%假设下,客单价达到58元、单仓日单量达到1000单时,可实现履约层面盈利。

对比每日优鲜2021年季度情况,该年第二季度,公司完成订单总数2380万份、每单均价为96.1元;第三季度为2870万份、88.4元。而截至2021年6月末、9月末,公司前置仓数量为625个、631个,粗略计算,这两个季度公司单仓日单量约为317单、379单,离千单规模还有较大一段距离。且上述两季度,每日优鲜的毛利率也仅为7.5%、12.3%,更是离毛利率25%的假设条件尚远。

每日优鲜2018年以来净收入及净亏损情况(亿元)

数据来源:招股书及季报

两年“资不抵债”?

此外,该公司资金情况也不乐观。

2018年至2020年末及2021年9月末,每日优鲜融资活动产生的现金净额为39.73亿元、-0.82亿元、22.75亿元、35.21亿元,经营活动产生的现金净流出-17.24亿元、-19.67亿元、-16.12亿元、-19.57亿元。可见近几年,该公司经营基本依赖融资解决资金需求。

且截至2021年9月末,公司现金及现金等价物为21.72亿元、受限现金1.76亿元,流动负债为32.23亿元。其中,短期借款及可转换票据7.56亿元、应付账款16.52亿元。应付账款近几年基本呈增长态势,由2018年的7.39亿元,增至2019年、2020年的14.19亿元、10.88亿元,公司现金流动紧张可见一斑。

事实上,截至2018年末、2019年末、2020年末,每日优鲜的总资产分别为37.54亿元、21.02亿元、21.63亿元,总负债为18.61亿元、27.42亿元、30.69亿元,公司资产负债率约为49.6%、130.5%、141.9%,两年末均处在“资不抵债”的状况。

截至2021年9月末,该公司总资产、总负债分别为41.57亿元、35.92亿元,资产负债率虽降到86.4%,但负债指标仍处高位。而迟迟未提交的2021年报,难免不让投资者对公司业绩产生“猜测”。【责任编辑/古飞燕】

来源:投资时报

IT时代网(关注微信公众号ITtime2000,定时推送,互动有福利惊喜)所有原创文章版权所有,未经授权,转载必究。

创客100创投基金成立于2015年,直通硅谷,专注于TMT领域早期项目投资。LP均来自政府、互联网IT、传媒知名企业和个人。创客100创投基金对IT、通信、互联网、IP等有着自己独特眼光和丰富的资源。决策快、投资快是创客100基金最显著的特点。

热门文章

精彩评论

小何华为现在牛的不只是设备商了,,华为的手机现在也是全球销量不错,国内也算是老大了,之前用小米,,现在都改华为了。。产品确实不错。

小何华为现在牛的不只是设备商了,,华为的手机现在也是全球销量不错,国内也算是老大了,之前用小米,,现在都改华为了。。产品确实不错。 小何三星手机在中国还有市场吗?看看现在满大街的vivo和oppo ,,华为,,小米线下店,,就是知道三星的市场基本没有了。。

小何三星手机在中国还有市场吗?看看现在满大街的vivo和oppo ,,华为,,小米线下店,,就是知道三星的市场基本没有了。。 小何滴滴打车现在也没有之前那么火了,,补贴也少了。。

小何滴滴打车现在也没有之前那么火了,,补贴也少了。。 小何今日头条要把腾讯的地方各频道给霸占了。。

小何今日头条要把腾讯的地方各频道给霸占了。。